Sistemas de Trading | Impacto y Uso

Todo trader necesita un sistema de trading para poder llevar a cabo su estrategia. Este sistema definirá las condiciones de entrada, salida y gestión de riesgos en las operaciones de un forma organizada y estructurada.

Conceptos clave de un sistema de trading efectivo

Para comprender lo que es un sistema de trading, primero tenemos que saber lo que es un modelo, que se define como una representación abstracta conceptual gráfica o visual de procesos o sistemas que pretenden analizar esos sistemas o procesos. Es decir, es una hipótesis teórica del comportamiento del mercado.

Todo sistema ha de estar basado en un modelo como punto de partida, ya que se necesita de serie de reglas para incorporarse al mercado con una probabilidad positiva de acierto. Para que un sistema sea estable y perdure en el tiempo tiene que ser sencillo y estar fundamentado en un modelo.

Así, llamamos sistema de trading al conjunto de reglas ordenadas, programables y objetivas que interactúan entre sí, valorando una serie de variables y condiciones (inputs) para obtener un output (posición larga o corta en mercado). Permite al trader comprobar si la estrategia habría funcionado en el pasado y estudiar la posibilidad de que funcione en el futuro.

Es muy importante elaborar un sistema antes de hacer ninguna operación ya que este es el que nos dirá que es lo que vamos a hacer, cómo, cuándo y en qué valor.

Creación y optimización de tu sistema de trading

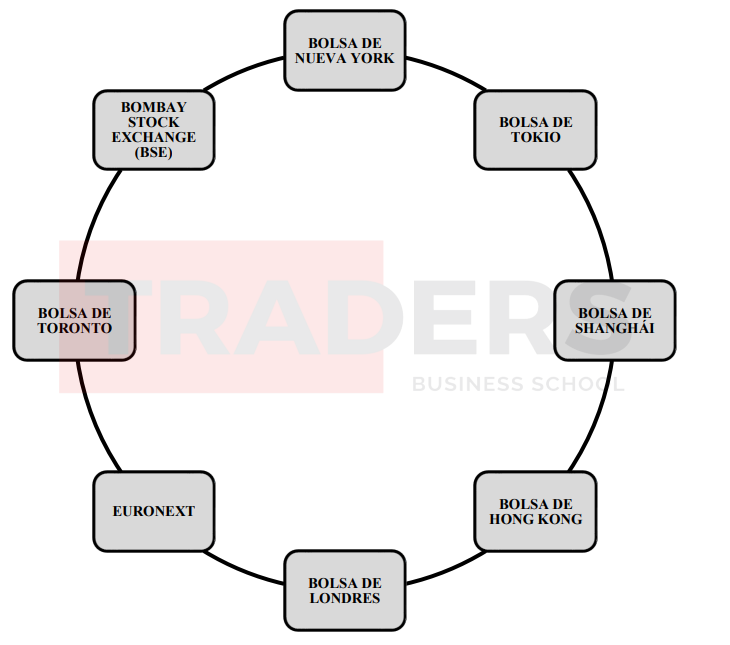

A la hora de pensar en un sistema tenemos que conocer en qué mercado vamos a operar, qué producto y en qué horizonte temporal y operativo. Además de las acciones, existen otro tipo de productos financieros que se caracterizan entre otras cosas por su alto nivel de apalancamiento. Los más comunes son: futuros, opciones, CFDs y ETFs. Las principales bolsas mundiales son:

-

- Londres/Madrid/ Frankfurt: Apertura a las 9.00h local española.

-

- Chicago/Nueva York: Apertura a las 15.30h local española.

-

- Sídney/Tokio: Apertura a las 00.00h-1.00h local española.

-

- Hong Kong: Apertura a las 3.00h local española.

Por este motivo, para residentes en España resulta conveniente dedicar las mañanas al mercado europeo y las tardes al mercado americano.

Pasos para desarrollar un sistema de trading personalizado

Un sistema de inversión se compone fundamentalmente de un filtro de tendencia o volatilidad, un sistema de entrada y un sistema de salida. Dado que existen sistemas que funcionan mejor en tendencia y otros en mercado lateral, es necesario utilizar un filtro que advierta de si el mercado está en las condiciones idóneas para poner el sistema a funcionar o es preferible mantenerse al margen.

Los sistemas de entrada y de salida son un conjunto de reglas concretas y específicas que indican con total claridad dónde entrar y salir del mercado. El filtro cumplirá la función de aumentar la calidad de las entradas. Principalmente, existen cuatro entornos de mercado posibles:

-

- Baja volatilidad y baja direccionalidad: El precio se muestra poco activo, varía levemente. Esta situación suele corresponder a suelos de mercado, cuando el precio toca mínimos y queda a la espera de que se inicie un nuevo ciclo y vuelva a entrar volumen alcista.

-

- Volatilidad moderada y alta direccionalidad: El precio se desplaza en una dirección de manera suave y sostenida.

-

- Alta volatilidad y baja direccionalidad: En esta situación, el precio da bandazos en torno a los mismos niveles, suele corresponder a momentos de fin de ciclo. En techos de mercado, antes de que empiecen fuertes caídas, el precio se mueve de forma errática con cierta volatilidad en torno a los niveles máximos.

-

- Alta volatilidad y alta direccionalidad: Corresponde a situaciones fuertemente tendenciales. El precio presenta una fuerte inclinación debido a sentimientos de pánico o euforia en la masa inversora.

Clasificación de los sistemas de inversión

Un sistema de inversión es un conjunto de reglas que describe exactamente cuándo comprar, cuándo vender y cuándo mantenerse al margen del mercado. Se pueden clasificar atendiendo del tipo de base de datos sobre los que se aplican o en función del tipo de mercado en el que se utilizan. Hay una serie de elementos básicos que todo sistema debe tener. Estos son:

-

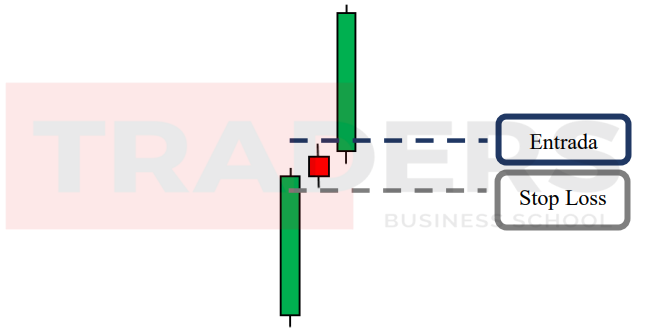

- Sistema de entrada y de salida: Conjunto de reglas claramente definidas que indican cuándo entrar y salir del mercado.

-

- Filtro: Ayuda a seleccionar y eliminar algunas de las señales de entrada del sistema, proporcionando un elemento externo al sistema de entrada que indicará cuáles de estas entradas tienen mayor probabilidad de ser positivas.

Sistemas de inversión según la base datos

Una de las clasificaciones que se hacen de los sistemas de inversión toman como partida la base de datos sobre la que se aplica. De esta manera, los sistemas se dividen en:

-

- Sistemas de trading continuos: Siempre están dentro del mercado de valores sin cerrar nunca sus posiciones de compra/venta. En estos sistemas, el cierre de una posición conlleva siempre la apertura de otra.

-

- Sistemas de trading intradiarios puros: Son aquellos que cierran la posición antes del cierre de cada sesión bursátil.

-

- Sistemas de trading intradiarios continuos: Son sistemas intradiarios pero no tienen por qué cerrar sus posiciones antes del final de la sesión bursátil, pudiendo quedar abiertos durante la noche. El drawdown de este tipo de sistemas de trading es mayor que el de los sistemas de trading intradiarios puros, ya que pueden sufrir huecos o gaps de apertura.

Sistemas de inversión según el tipo de mercado

Los sistemas de inversión también pueden atender al tipo de mercado sobre el que se aplican, resultando de esta clasificación los sistemas tendenciales, anti-tendenciales y de expansión de la volatilidad. Se comportan así:

-

- Sistemas de trading tendenciales: Son sistemas diseñados para ser aplicados en situaciones en las que el mercado muestra una tendencia claramente definida. En estas circunstancias, un sistema sencillo compuesto por indicadores de tendencia puede, seguramente, dar buenos resultados. Este tipo de sistemas suele dar pocas entradas ganadoras pero con una relación stops-beneficios muy favorable.

-

- Sistemas de trading anti-tendenciales: Este tipo de sistema es más adecuado para periodos laterales. Un sistema de trading anti-tendencial utilizará habitualmente indicadores osciladores como, por el ejemplo, el RSI, el Estocástico, etc. Estos sistemas realizan un gran número de operaciones obteniendo pequeñas ganancias pero con una fiabilidad muy alta. Una posibilidad muy adecuada es utilizar estos sistemas en combinación con un sistema tendencial con el objetivo de reducir el alto drawdown que a menudo presentan los sistemas tendenciales.

-

- Sistemas de trading de expansión de volatilidad: Podemos definir un mercado volátil como aquel en que el precio se mueve con violencia arriba y abajo sin una dirección clara. Bajo estas condiciones, es posible diseñar sistemas de trading que utilicen indicadores de volatilidad. Este tipo de sistemas permanecen poco tiempo dentro del mercado y suelen obtener un alto ratio de fiabilidad.

Estrategias y técnicas avanzadas en sistemas de trading

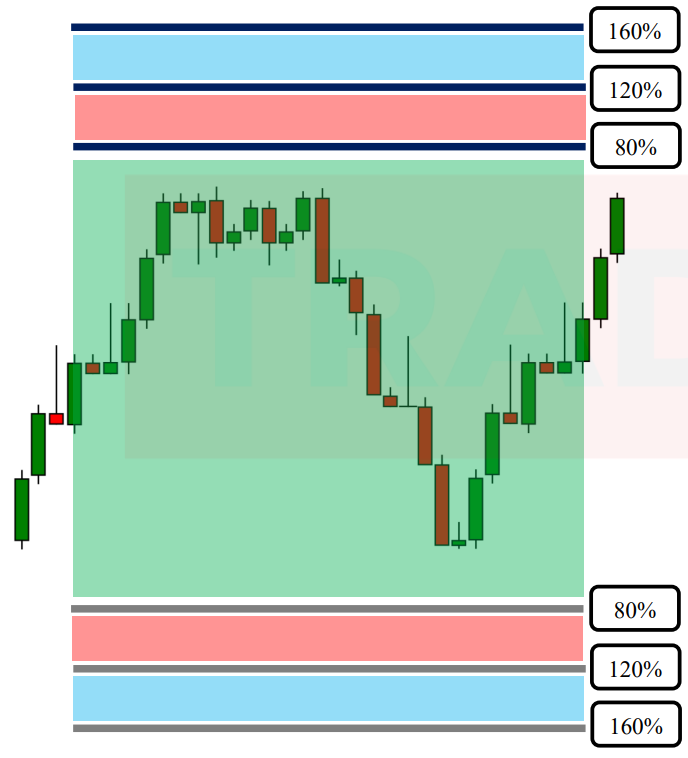

Tener objetivos claros, realistas y viables ayudará al trader a mantener su mente enfocada y relajada. Una forma sencilla de establecer qué objetivos son viables o realizables de modo consistente en función de la volatilidad del mercado es emplear el indicador ATR. El Average True Range es un indicador de volatilidad que da información del rango medio de oscilación del precio en un determinado horizonte temporal.

En general, se acepta que es viable obtener una rentabilidad contenida entre el 10% y el 40% del ATR del mercado seleccionado, calculado en el horizonte temporal de maduración de nuestro interés. En TBS recomendamos considerar viables objetivos próximos al 20% del ATR de nuestro mercado para el horizonte temporal que estemos considerando para el desarrollo de nuestras posiciones.

En función del horizonte temporal de la operativa de cada trader, encontramos traders intradías, intraweeks o intramonths. Dependiendo de si seleccionamos uno u otro, los objetivos a considerar serán:

-

- Trading intadiario: Insertar el ATR (en el gráfico diario) de los últimos 8-10 días.

-

- Trading semanal: El horizonte temporal es de unos días pero sin operaciones abiertas en fin de semana. Aquí, se inserta el ATR (en el gráfico semanal) de las últimas 5-10 semanas.

-

- Trading mensual: En un horizonte temporal de 2-3 semanas, se inserta el ATR (gráfico mensual) de los últimos 5-10 meses.

El valor del ATR nos está indicando cuánto se mueve la cotización en promedio en un determinado horizonte temporal. No es viable obtener de forma consistente todo el desplazamiento del precio con ningún plan de trading, por este motivo, es importante mantener presente que sólo podremos aspirar a obtener de forma consistente un porcentaje contenido entre el 10 y el 40 % de dicho ATR.

Otros temas relacionados

Plan de trading · Diario de trading · Order block trading · Carry trading · Qué es el trading · Patrones de trading · Crypto trading · Estrategias de trading · Plataformas de trading · Simulador de trading · Trading algorítmico · Cuentas fondeadas trading · Order flow trading · Social trading · Indicadores trading · Fiscalidad trading · Aprender trading · Curso avanzado de trading

Especialista en Market Profile, volumen y volatilidad del mercado. Experto en acciones y mercado de divisas.